Учет малоценного оборудования по ФСБУ 5/2019 «Запасы» в 1С: Бухгалтерии ред. 3.0

Cогласно новому стандарту ФСБУ 5/2019 «Запасы», все активы, отвечающие критериям малоценного оборудования, должны относиться сразу на затраты в том периоде, в котором они были понесены. Но критерии отнесения к малоценным у организаций будут разными. Почему?

Дело в том, что помимо нового стандарта «Запасы» появился новый ФСБУ «Основные средства». И часть организаций начала его применение с 2021 года, а остальные по-прежнему применяют ПБУ 6/01 «Учет основных средств».

Так вот, согласно ПБУ, к малоценным основным средствам относятся те, стоимость которых не превышает 40 000 рублей без НДС. А новый стандарт предусматривает установление лимита с учётом существенности.

Так, например, на производственном предприятии могут решить, что затраты, связанные с приобретением производственных мощностей, являются для них существенными, а затраты на приобретение офисной техники ими не являются, даже если их стоимость выше лимита в 40 000 рублей.

Конечно же, такие решения обязательно должны быть закреплены в учётной политике предприятия.

Напомним, ранее малоценное оборудование мы учитывали как инвентарь на счёте 10.09, или в составе основных средств с присвоением инвентарного номера, но при этом в налоговом учёте относили их стоимость на затраты предприятия.

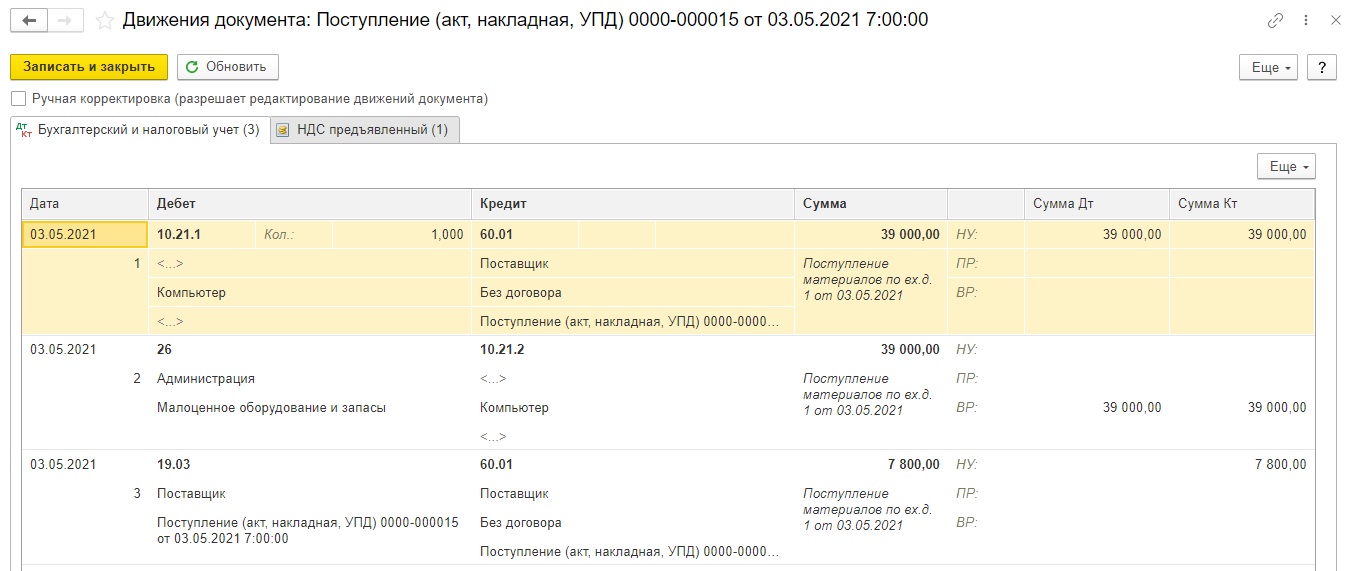

Теперь же мы должны их отражать на счёте 10.21.1 «Приобретение малоценного оборудования и запасов», затем фиксировать их выбытие на счёте 10.21.2 «Выбытие малоценного оборудования и запасов» с последующим списанием на затратный счёт.

Рассмотрим данный пример в программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0.

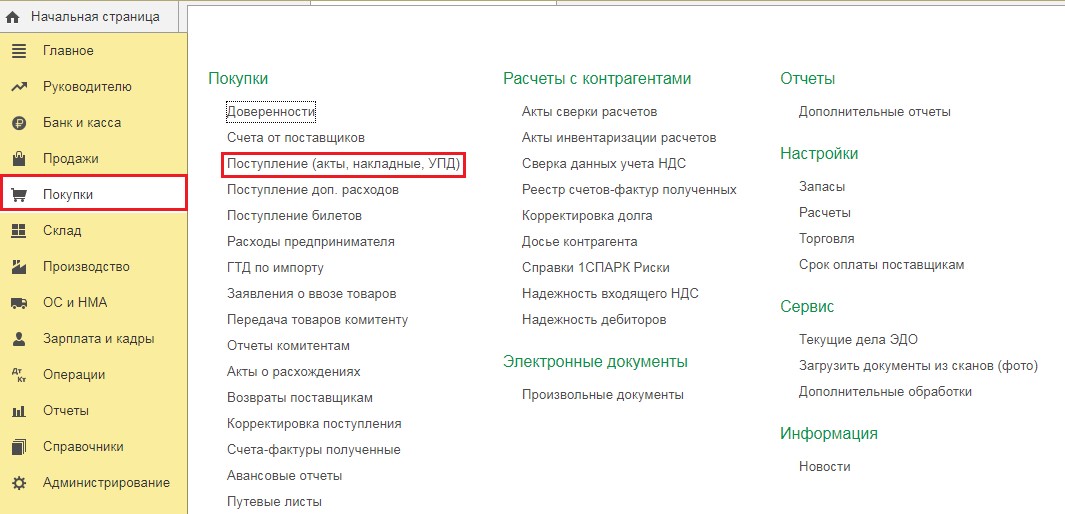

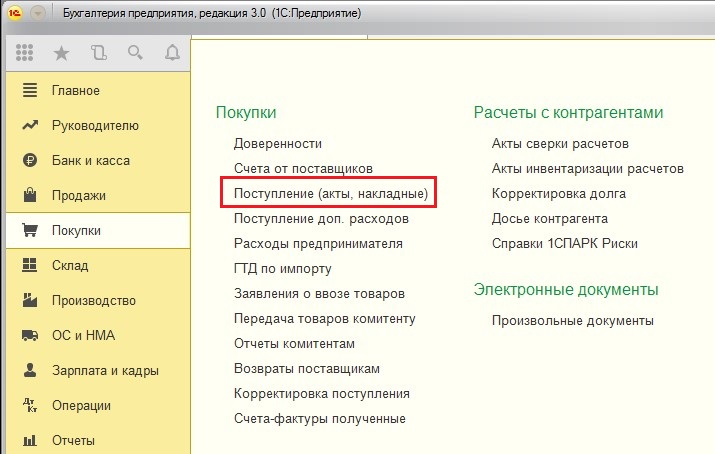

Предположим, нами был куплен компьютер за 39 000 рублей без НДС. Для отражения этого факта нам необходимо перейти в раздел «Покупки» и выбрать пункт «Поступление (акты, накладные, УПД)».

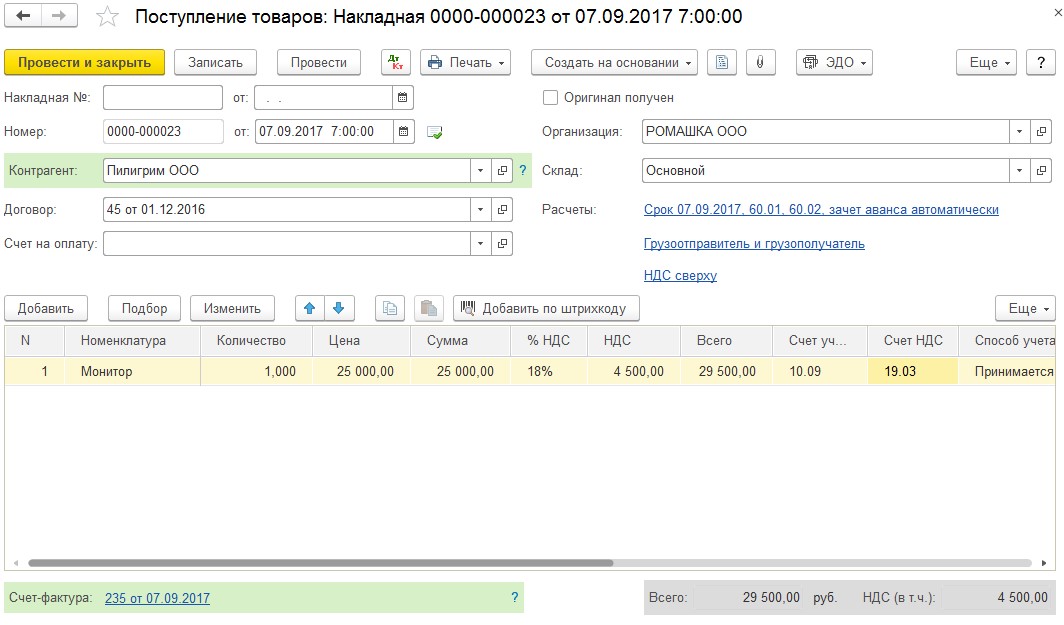

В открывшемся окне следует нажать на кнопку «Поступление» и из выпадающего меню выбрать «Товары (накладная, УПД)». Шапка документа заполняется в соответствии с приходными документами: дата, номер, контрагент, договор.

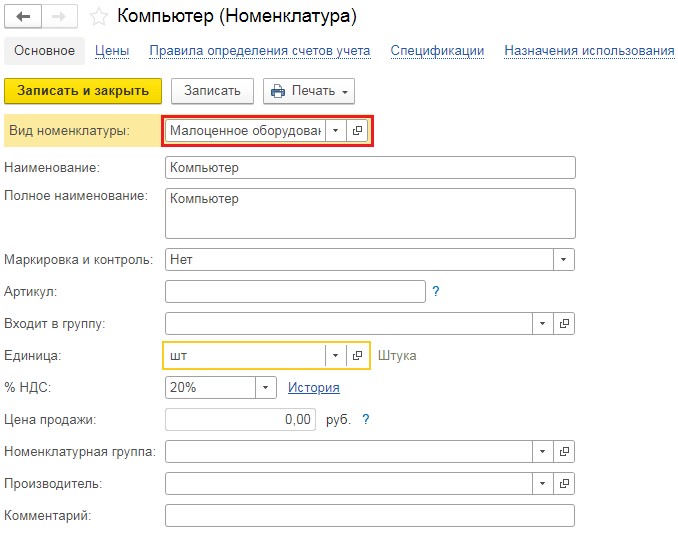

Переходим к заполнению табличной части документа и создаём новую номенклатурную позицию с видом номенклатуры «Малоценное оборудование и запасы». При выборе данной номенклатуры в программе автоматически будет указан затратный счёт учёта.

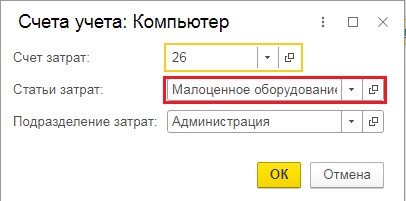

Затем указываем сумму и количество и переходим в колонку «Счета учёта», в ней при необходимости меняем счёт затрат на 20, 23, 26 или 44 и проверяем статью затрат.

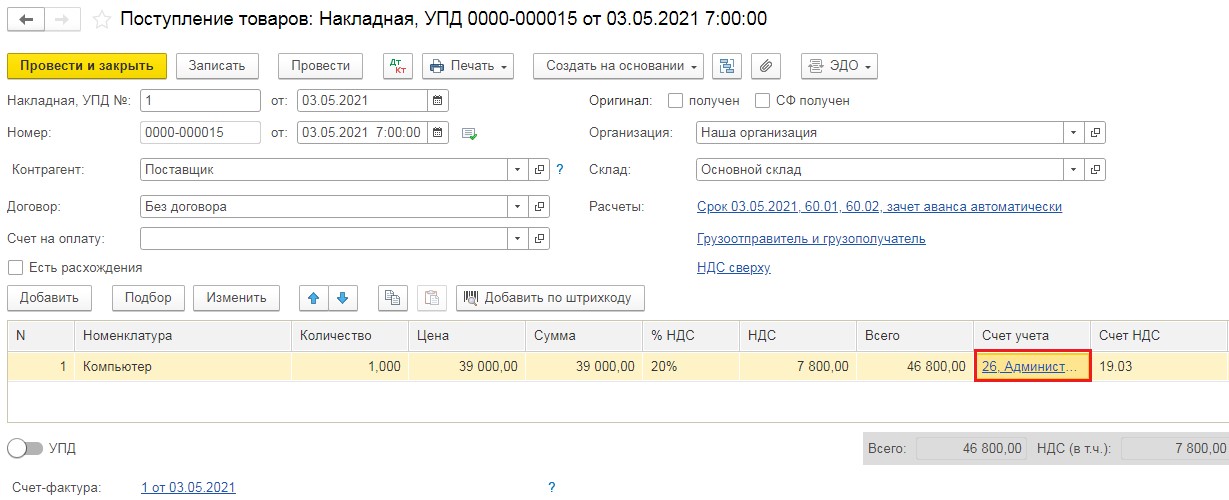

Заполненный документ выглядит следующим образом:

Вторым этапом рассмотрения нашего примера будет передача нашего малоценного оборудования сотруднику Иванову И.И.

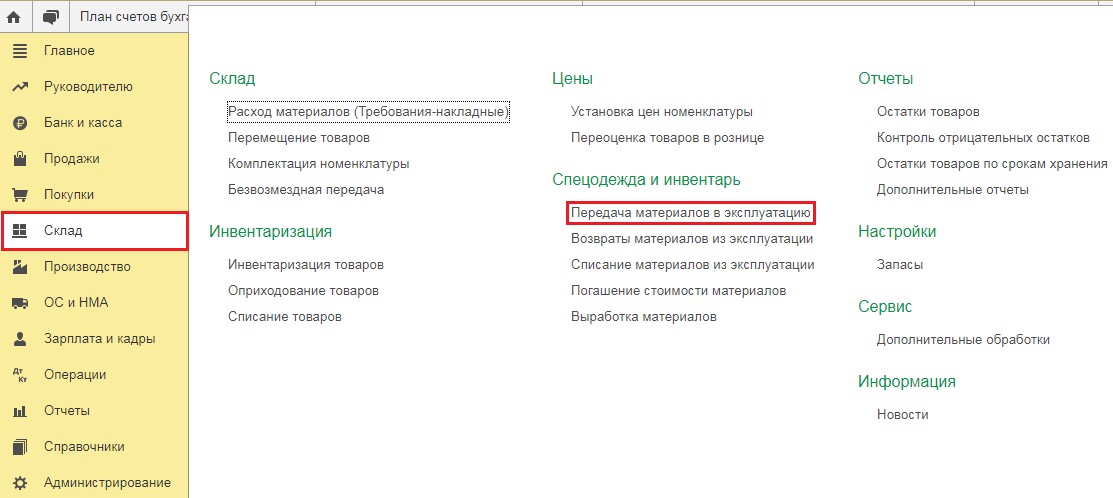

Для отражения этого факта, как и ранее, используется документ «Передача материалов в эксплуатацию». Его можно ввести как в разделе «Склад», так и путём ввода на основании документа покупки.

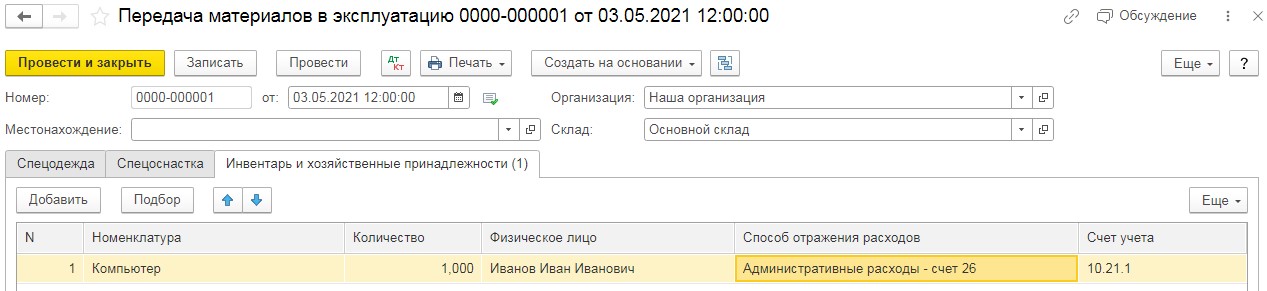

В данном документе необходимо перейти на вкладку «Инвентарь и хозяйственные принадлежности», добавить новую строку и указать ранее приобретённое малоценное имущество, а также кому оно передаётся и на каком счёте отражается.

При заполнении способа отражения расходов необходимо, чтобы была указана статья затрат «Малоценное оборудование и запасы».

Заполненный документ выглядит следующим образом:

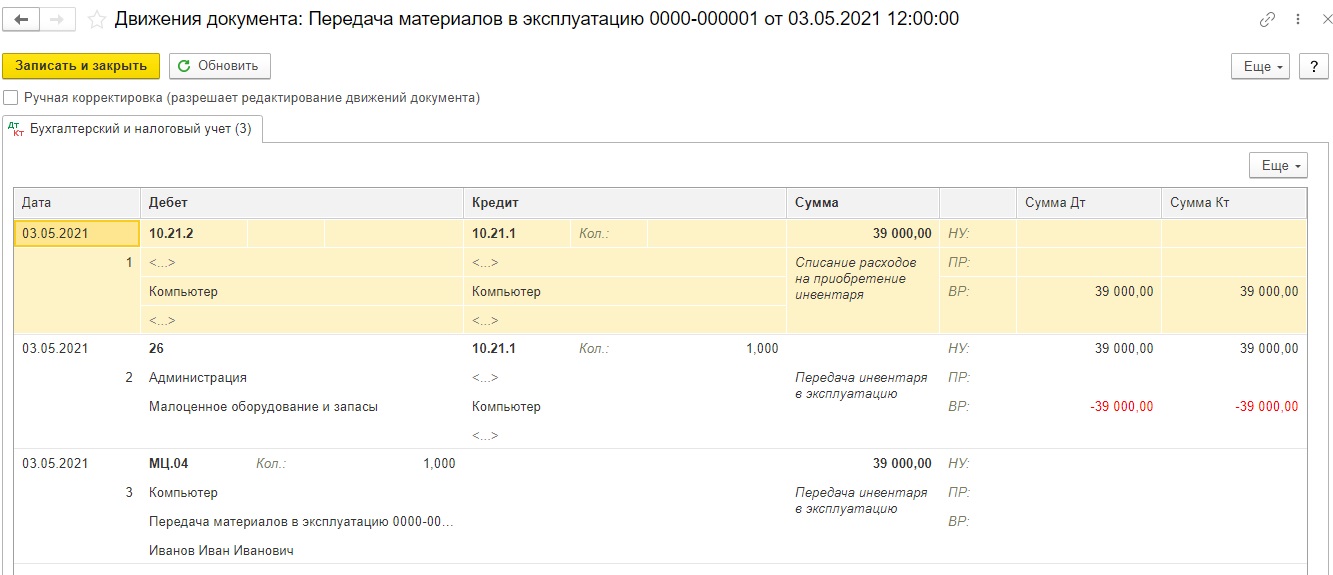

Проведённый документ сформирует следующие проводки:

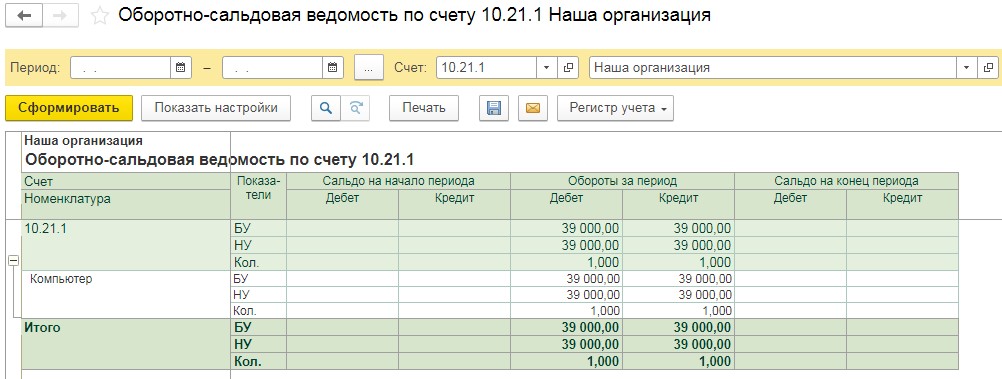

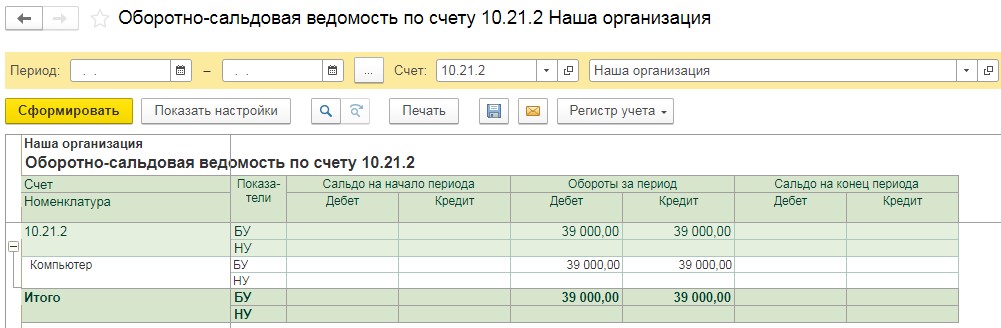

Для проверки всех произведённых действий сформируем оборотно-сальдовые ведомости по бухгалтерскому и налоговому учётам.

По счёту 10.21.1 будет отражена покупка малоценного оборудования по дебету и его выбытие по кредиту.

По счёту 10.21.2 суммы будут отражены лишь в бухгалтерском учёте.

И наконец, на счёте 26 и по бухгалтерскому, и по налоговому учётам будут отражены затраты по статье «Малоценное оборудование и запасы».

Источник

Учет материальных ценностей стоимостью до 40 тыс. рублей в 1С: Бухгалтерии предприятия 8

Достаточно часто нас спрашивают о том, как учесть материальные ценности стоимостью до 40 тыс. рублей? Согласно пункту 5 ПБУ 6/01 «Учет основных средств», они могут быть отражены в составе материально-производственных запасов. Безусловно, значительно выгоднее включить стоимость таких ТМЦ в расходы единовременно, нежели начислять амортизацию. Но некоторые номенклатурные позиции являются достаточно ценным имуществом. Например, в эту категорию часто попадает офисная и бытовая техника: ноутбуки, принтеры, телевизоры, холодильники и т.д. Просто списать их, как обычные материалы, «рука не поднимается». Хотелось бы учитывать данное имущество в разрезе материально-ответственных лиц и контролировать его наличие. Как же организовать такой учет в программе 1С: Бухгалтерия предприятия 8 редакции 3.0?

Первым делом, отражаем поступление ТМЦ.

Создаем документ с видом «Товары (накладная)», в качестве счета учета указываем 10.09

Если в вашем документе нет колонок для выбора счетов учета, то нужно немного изменить настройки программы. Подробно об этом я рассказывала в статье Почему в документах в 1С 8 не видно счета учета?

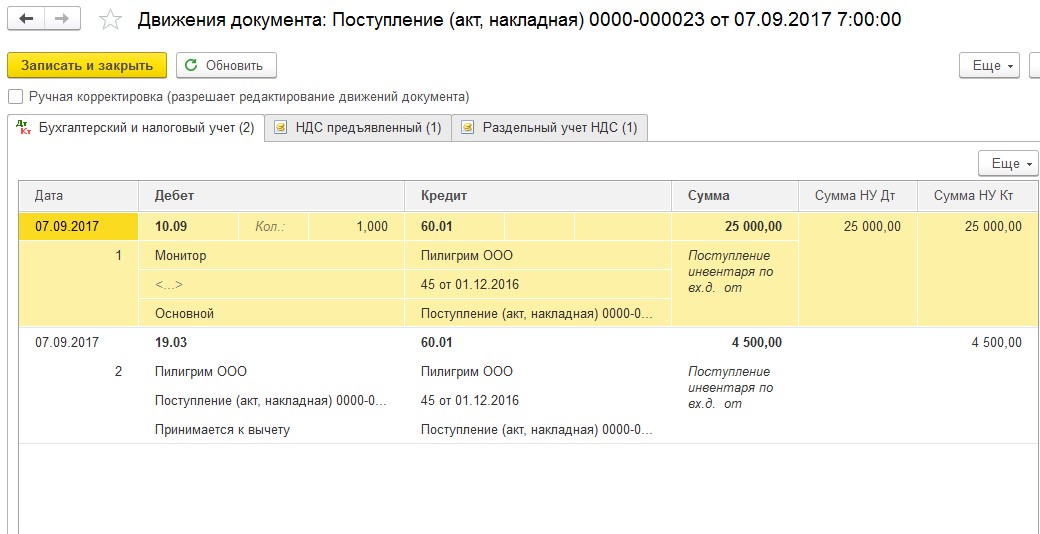

После проведения поступления формируются следующие движения по счетам учета.

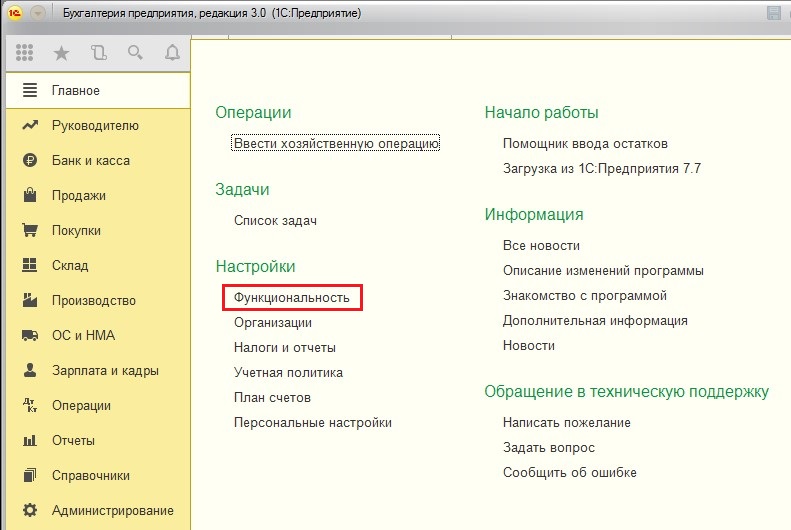

Затем необходимо передать ТМЦ в эксплуатацию и списать их стоимость на затраты. Но сначала нужно убедиться, что в программе включена необходимая функциональность. Переходим на вкладку «Главное».

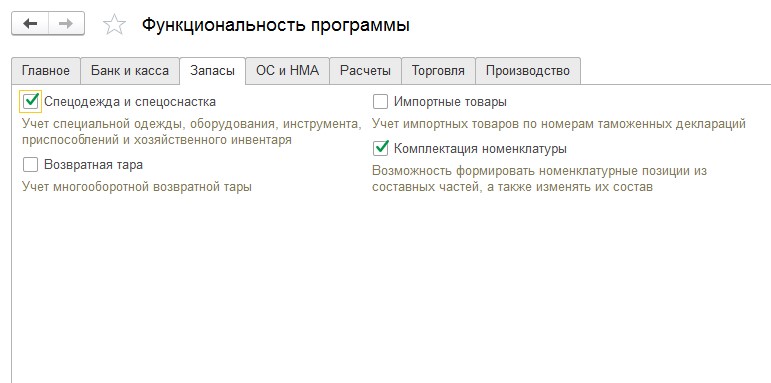

В разделе «Запасы» устанавливаем галочку «Спецодежда и спецоснастка».

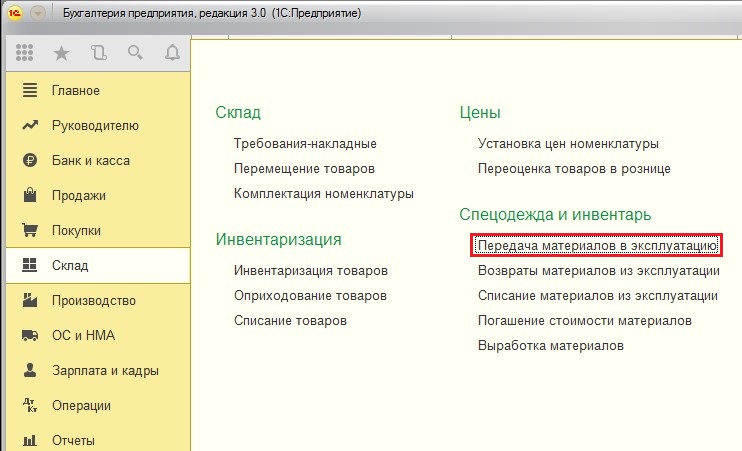

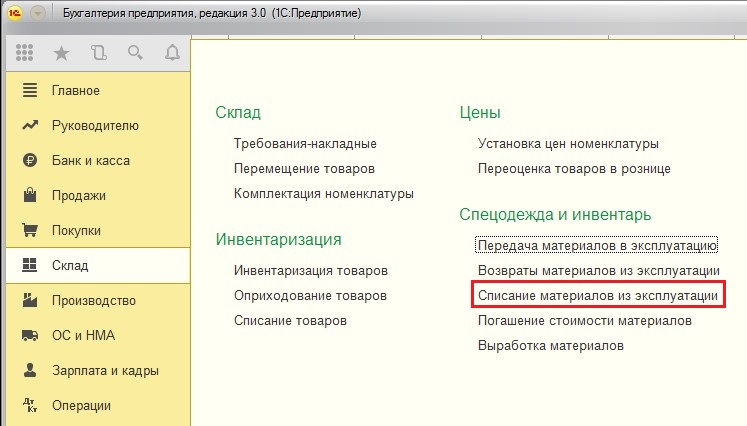

Затем закрываем форму, переходим на вкладку «Склад» и выбираем пункт «Передача материалов в эксплуатацию».

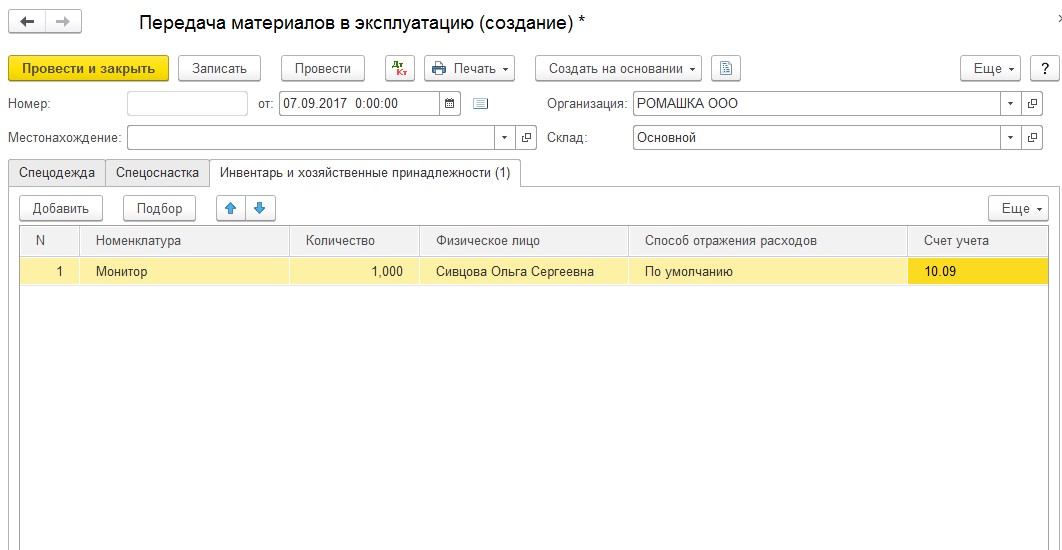

Заполняем закладку «Инвентарь и хозяйственные принадлежности».

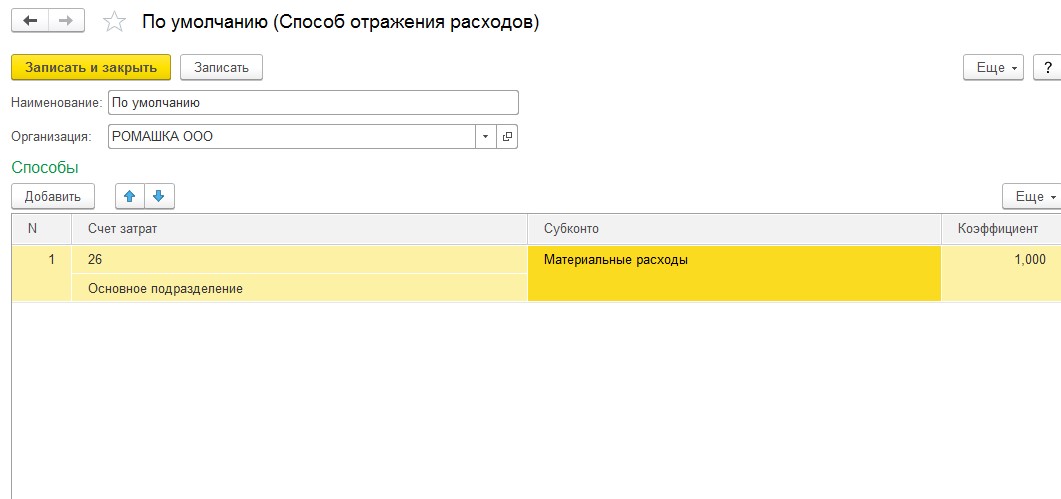

Что нужно указать в колонке «Способ отражения расходов»?

Здесь выбирается элемент одноименного справочника, содержащий информацию о счете затрат и субконто, на которые нужно списать стоимость ТМЦ.

Можно выбрать существующий способ или добавить новый.

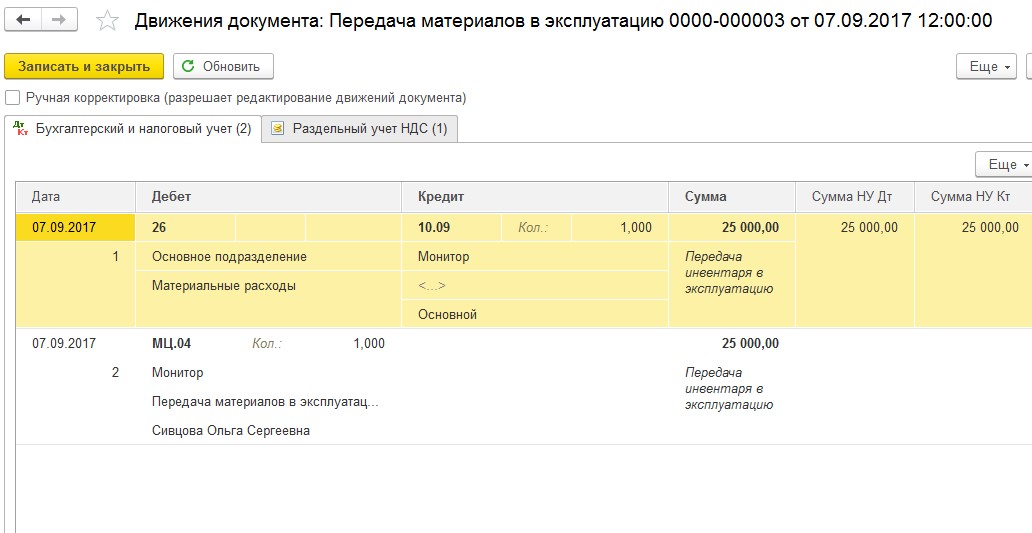

Проводим документ и видим следующие движения по счетам учета.

Одновременно с включением стоимости ТМЦ в состав затрат, происходит помещение данной номенклатуры на забалансовый счет «МЦ.04», где ведется учет в разрезе материально-ответственных лиц.

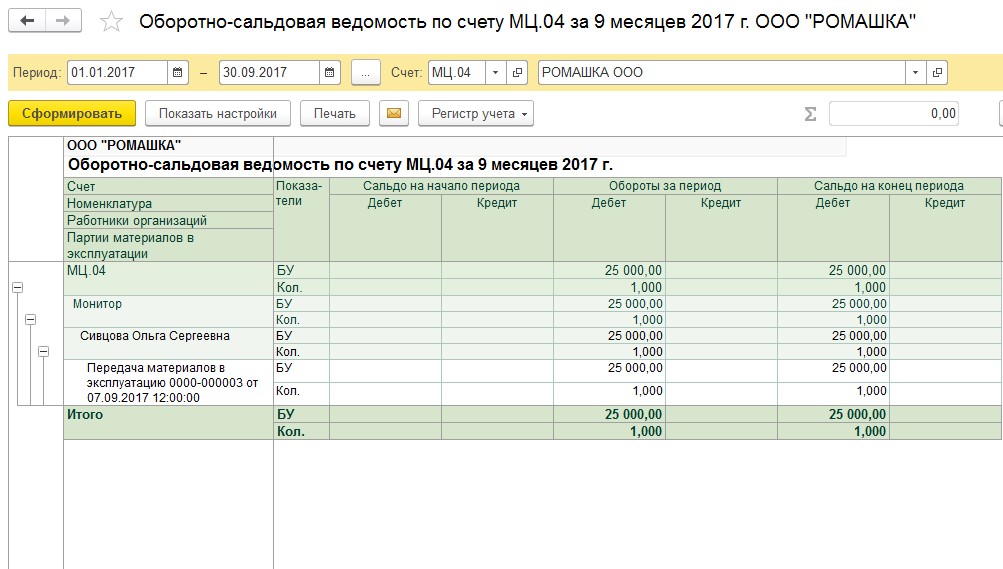

В любое время по данному счету можно сформировать оборотно-сальдовую ведомость и увидеть материалы, находящиеся в эксплуатации.

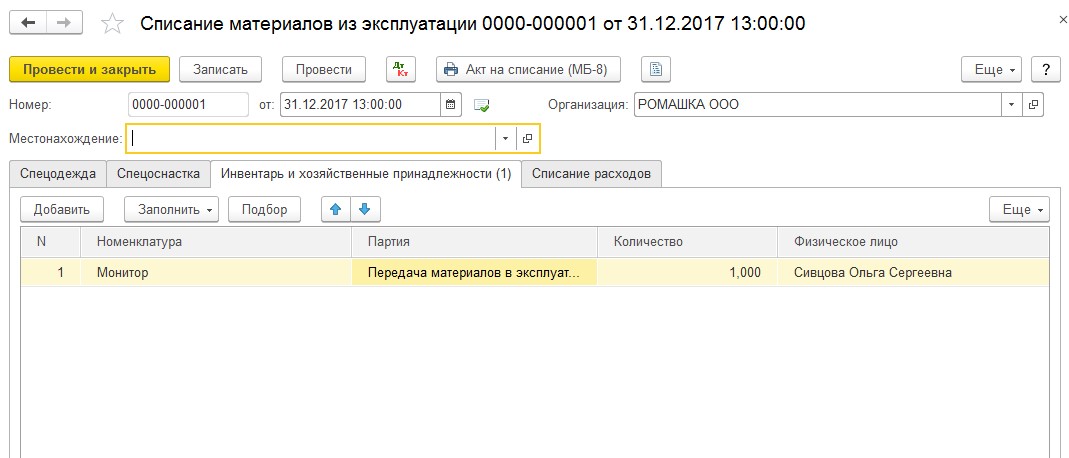

Когда возникнет необходимость окончательно списать ТМЦ, например, в связи с поломкой или физическим износом, нужно воспользоваться документом «Списание материалов из эксплуатации».

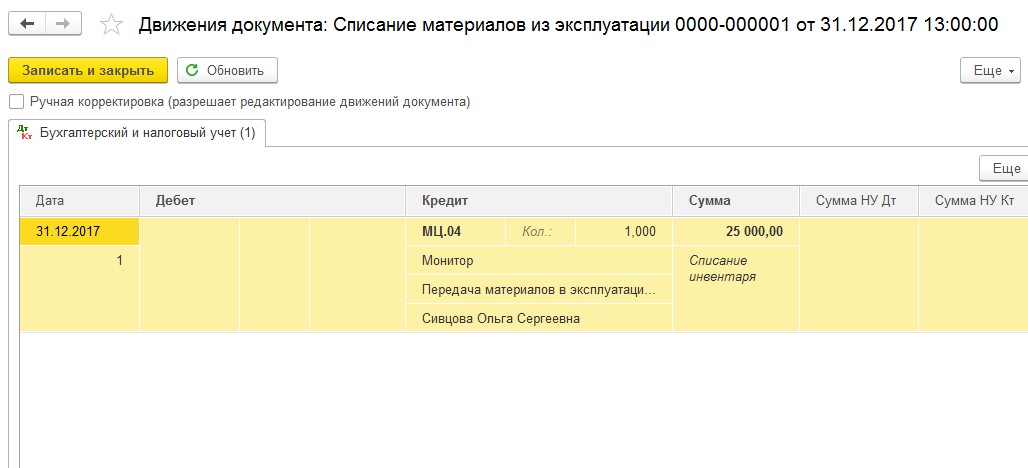

При этом будет сформирована обратная проводка по счету «МЦ.04».

Понравилась статья? Подпишитесь на рассылку новых материалов

Источник

Как учесть мобильную связь за счет фирмы

Последние годы в составе корпоративного соцпакета организации и ИП приобретают мобильные телефоны для своих работников. Или используют личные мобильники сотрудников для служебных переговоров. Рассмотрим, как учесть расходы на мобильную связь в каждом из этих случаев.

Фирма покупает мобильный телефон сотруднику

Если вы приобретаете для сотрудников мобильные телефоны, то учесть их нужно (п. 4 ПБУ 6/01):

Кроме того, чтобы телефон можно было использовать, фирма должна заплатить оператору сотовой связи за SIM-карту.

Эти затраты можно или включить в стоимость телефона, или учесть отдельно. Большой разницы у этих двух способов нет, так как даже суммарная стоимость телефона и SIM-карты обычно меньше 40 000 рублей. Значит, затраты на покупку мобильника и SIM-карты для него можно учесть в составе МПЗ и списать на расходы сразу.

Если же стоимость мобильника составляет более 40 000 рублей, то в бухучете придется учитывать его в составе основных средств и начислять по нему амортизацию.

Порядок начисления амортизации в бухучете

Фирма использует мобильный телефон сотрудника

Если cотрудник согласен использовать свой мобильный телефон для служебных переговоров, фирма может поступить одним из двух способов:

В первом случае нужно заключить с сотрудником договор аренды. Арендованный телефон фирма должна учесть на забалансовом счете 001 «Арендованные основные средства». Кроме того, возможно, придется заключить договор с оператором сотовой связи и приобрести SIM-карту.

С арендной платы, которую выплачивают сотруднику, нужно удержать и перечислить в бюджет НДФЛ (пп. 4 п. 1 ст. 208 НК РФ). Страховые взносы на ОПС, ОСС, ОМС и взносы на «травматизм» начислять не нужно (пп. 2 п. 1, п. 2 ст. 422 НК РФ).

Во втором случае вместо арендной платы фирма может назначить сотруднику ежемесячную компенсацию за использование его личного телефона в служебных целях. Сумму компенсации определяют по согласованию с работником.

Компенсация за использование личного имущества работника

Можно, например, установить, что фирма возмещает сотруднику стоимость всех разговоров, связанных с работой. Для этого сотрудник должен представить детализированную распечатку оператора сотовой связи, где указаны телефонные номера и стоимость каждого разговора.

Если перспектива расшифровки детализированных счетов оператора вас не устраивает, можно также установить приказом фиксированную сумму компенсации.

Стоимость разговоров, которые сотрудник вел исключительно в служебных целях, не облагают ни НДФЛ, ни страховыми взносами (п. 3 ст. 217, пп. 2 п. 1, п. 2 ст. 422 НК РФ). Причем не имеет значения, превысили ли расходы работника установленный ему лимит или нет.

Разговоры, которые велись в собственных интересах сотрудника, оплаченные организацией, будут являться его доходом в натуральной форме, а значит, с их стоимости нужно заплатить НДФЛ и страховые взносы (п. 2 ст. 211, п. 1 ст. 420, п. 7 ст. 421 НК РФ).

Доходы в натуральной форме

Если же сотрудник компенсирует стоимость личных звонков фирме, то дохода у него не будет. А следовательно, удерживать НДФЛ и начислять взносы не придется.

Читайте в бераторе “Практическая энциклопедия бухгалтера”

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Источник

Покупки директора за счет компании

Иногда руководитель сообщает работникам бухгалтерии о необходимости разить в учете операции, которые на первый взгляд никак не связаны с деятельностью организации. Это может быть покупка крупной и мелкой техники, приобретение автомобиля, поездки. Как поступить бухгалтеру?

Наиболее радикальным вариантом является отражение операций только на основании письменного распоряжения руководителя, ведь данная возможность прямо предусмотрена пункте 8 статьи 7 ФЗ «О бухгалтерском учете».

Стоит отметить, что данной нормой можно руководствоваться и в иных спорных вопросах, связанных с учетом. Однако на практике во избежание конфликтных ситуаций сотрудники бухгалтерии редко идут на оспаривание решения руководства. Так как же тогда отразить в учете операции, которые на первый взгляд можно охарактеризовать как покупки для использования в личных, а не производственных целях?

Общий алгоритм

Рассмотрим возможные покупки руководителя на примерах.

Мобильный телефон

В данном случае порядок учета будет зависеть от дальнейшего использования аппарата и наличия у компании соответствующих документов. Рассмотрим два наиболее распространенных способа учета такой покупки.

Телефон приобретен и передан руководителю, организация не несет расходов на сотовую связь, внутренние локальные документы по использованию техники отсутствуют. В этой ситуации не прослеживается связь покупки с деятельностью организации, приносящей доход. Как следствие, в налоговом учете затраты на приобретение аппарата учесть не получится ни при каких условиях.

В бухгалтерском учете телефон при-нимается к учету по фактической себестоимости в качестве материально-производственного запаса в случае стоимости покупки менее 40 000 рублей без НДС (ПБУ 5/01 «Учет материально-производственных запасов»). В ситуации, когда стоимость аппарата превышает 40 000 рублей, его следует отразить в качестве основного средства. При таком варианте учета расходы будут покры ваться за счет начисления амортизации в соответствии со сроком полезного использования объекта (в соответствии с учетной политикой организации).

Другой сценарий, когда телефон приобретен, передан руководитель: и используется в производственной де ятельности, при этом организация также осуществляет расходы на сотовую связь.

В данном случае расходы на приобретение аппарата и сотовую связь можно учесть в целях налогообложе ния, но только в том случае, если система документооборота организации позволяет проследить экономическую обоснованность данного вида трат.

Рекомендуем оформлять следу ющие документы:

В налоговом учете стоимость телефона подлежит единовременному учету в составе расходов при его стоимости менее 100 000 рублей.

Бухгалтерские проводки будут dыглядеть следующим образом (в зависимости от используемого компанией варианта):

Дорогостоящий автомобиль

Часто руководители компании приобретают за счет организации автомобили премиальных марок, причем такая сделка может быть совершена как по договорам куплипродажи, так и лизинга.

Порядок учета приобретенных автомобилей будет напрямую зависеть от того, сможет ли организация доказать производственную направленность использования машины. К факторам, которые свидетельствуют о применении автомобиля в производственной деятельности, может относиться наличие в учете затрат на топливо и ГСМ. Расходы на топливо подтверждаются путевыми листами, оформленными в соответствии с требованиями законодательства. Стоит обратить внимание, что в путевом листе должен быть прописан подробный маршрут следования автомобиля (Постановление ФАС Восточно-Сибирского округа от 16 июля 2010 г. № АЗЗ-10451/2009 (оставлено в силе Определением ВАС РФ от 11 октября 2010 г. № АС13567/10), Постановление АС Московского округа от 21 августа 2018 г. № ФО5-12699/2018 но делу № А40-76951/2017). В путевом листе в качестве маршрута могут быть укачаны офисные и складские помещения компании, адреса контрагентов, контролирующих органов с указанием конкретных адресов, необходимо разработать локальные нормативные документы, регламентирующие использование транспортных средств, учег затрат на содержание автотранспорта (техническое обслужинанне, мелкий ремонт и т. п.).

В случае если у организации имеются все необходимые сведении и документооборот является прозрачным, то расходы на приобретение и использование транспортных средств можно учесть в целях налогообложения (ст. 264, 252 НК РФ).

Автомобиль относится к основным средствам, и его стоимость погашается путем начисления амортизации.

Ситуации, когда транспортное средство приобретено по договору лизинга и компании нужно учесть особенности таких операций, мы не будем рассматривать в рамках настоящей статьи. Бухгалтерские проводки будут выглядеть следующим образом:

Туристические поездки

Довольно часто бывают ситуации, когда должностное лицо компании отправляется в поездку, а после в бухгалтерии появляются счета гостиниц, авиабилеты и прочие документы, связанные с таким путешествием.

План действий в данной ситуации будет следующим: нужно оформить документы о командировке (в частности, приказ) и авансовый отчет (работник должен предоставить сведения не позднее трех дней после возвращения); проверить представленные руководителем документы на предмет их соответствия требованиям законодательства (наличие, перевод на русский язык) и определить возможность принятия таких расходов для целей налогообложения. Последнее будет воз-можно, если из документов прослеживается деловая цель поездки, в частности: в городе командировки присутствует контрагенты компании, работник представил отчет о своих действинх в поездке, которые направлены на развитие компании (например, проведение переговоров с конкретными деловими партнерами и т. п.). В этом случае данные расходы можно учесть в целях налогообложения. Бухгалтерские проводки будут выглядеть следующим образом:

РАСЧЕТ

Журнал для современного бухгалтера

Самый любимый бухгалтерский журнал, который всегда на вашей стороне.

98% подписчиков всегда продлевают подписку на журнал.

Источник

Учет расходов на телефонную связь (примеры)

Практически любая, даже самая крошечная, фирма имеет телефоны. Причем в последнее время, в порыве заботы о клиентах и партнерах, даже рецепции имеют не только стационарные, но и мобильные телефоны. Казалось бы, ну какие могут быть вопросы с отнесением затрат на приобретение телефонов на расходы. Оказалось, что могут. Давайте разберемся в нюансах учета расходов на телефоны.

Стационарный телефон

Прежде чем говорить об отражении затрат, связанных с телефонией, стоит разобраться, какие же конкретно расходы организация совершает. Как правило, в состав расходов, связанных с установкой телефонов, входят затраты на приобретение телефонных аппаратов и телефонной станции, прокладку кабельных линий, подключение к местной телефонной сети с предоставлением телефонного номера.

Купленные телефонные аппараты приходуются на баланс организации как основные средства (независимо от их стоимости).

Если стоимость аппарата менее 40 000 рублей, то он может быть списан на затраты после его передачи в эксплуатацию.

Если свободные абонентские линии в телефонных кабелях связи отсутствуют, строительные работы по прокладке недостающих линий связи могут проводиться телефонным узлом за счет средств фирмы. После выполнения работ телефонный узел заключает с предприятием договор об оказании услуг телефонной связи.

Затраты на прокладку кабельной линии отражают в бухгалтерском учете на счете 08 «Вложения во внеоборотные активы».

После завершения работ израсходованные суммы списывают в дебет счета 01 «Основные средства».

Если кабельная линия была проложена за счет средств арендатора для телефонизации арендуемого помещения, то по окон чании срока аренды она остается в этом помещении. Кабельная линия в данном случае – это неотделимое улучшение арендованного имущества (постановление ФАС Центрального округа от 3 декабря 2010 г. по делу № А62-8422/2009).

Отражение в учете у арендатора передачи линии на баланс арендодателя зависит от условий договора аренды.

Среди налоговых инспекторов довольно распространено мнение, что затраты на подключение любого нового ОС относятся к капитальным.

Подобная точка зрения обоснованна: расходы на получение доступа к телефонной сети действительно являются долгосрочными. Это связано с тем, что договор между абонентом и оператором об оказании услуг телефонной связи (за редким исключением) является бессрочным.

Исключением может быть случай оформления договора между телефонным узлом и предприятием, арендующим помещение на определенный срок. Тогда на такой же срок будет заключен и договор.

Обобщая сказанное выше, можно предложить два способа отражения затрат на подключение нового телефона.

Способ 1

Если подключение к местной телефонной сети с предоставлением нового телефонного номера произошло после подписания акта о вводе новой кабельной линии в эксплуатацию, затраты на подключение можно учесть в составе затрат на строительство линии. Это правило применимо как в бухгалтерском, так и в налоговом учете (п. 1 ст. 257 НК РФ и п. 8 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30 марта 2001 г. № 26н; далее – ПБУ 6/01).

Способ 2

Подключение телефона может не требовать монтажных работ, которые оплачиваются отдельно. Тогда стоимость услуги по пре доставлению номера спишите едино-времен но – как прочие расходы, связанные с производством и реализацией.

Мобильные телефоны

Есть три варианта использования мобильных телефонов сотрудниками фирмы. Фирма может:

Вы можете выбрать любой из этих вариантов, но учтите, что в каждой из ситуаций отражать затраты на мобильную связь в учете нужно будет по-разному.

Если фирма покупает мобильный телефон, то его нужно принять к учету (оприходовать). При покупке мобильного телефона обычно оплачиваются стоимость самого аппарата, а также подключение к оператору сотовой связи.

Очевидно, что срок полезного использования телефонного аппарата – более одного года.

Если стоимость такого приобретения более 40 000 рублей, значит, в бухучете его нужно отнести к основным средствам. На баланс телефон принимается по покупной стоимости за вычетом НДС (п. 8 ПБУ 6/01).

Но сам аппарат будет работать только в том случае, если его подключить к оператору сотовой связи (например, установить в него SIM-карту).

Подключить аппарат можно в том же магазине, где вы его приобрели. Стоимость подключения к оператору также включается в первоначальную стоимость аппарата, поскольку эти затраты связаны с доведением объекта ОС до рабочего состояния.

Основным средством для целей расчета налога на прибыль мобильный телефон, скорее всего, не будет. Если только это не новинка или модель класса «люкс», стоимость которой составляет более 40 000 рублей. Как правило, стоимость телефонного аппарата (вместе с подключением) не превышает этой суммы. Поэтому в налоговом учете такие основные средства можно сразу списать как материальные расходы.

В бухучете также лучше воспользоваться правом списать на за траты основные средства стоимостью до 40 000 рублей (п. 5 ПБУ 6/01). Это позволит избежать применения правил ПБУ 18/02. Ведь в этом случае бухгалтерский и налоговый учет покупки мобильного телефона ничем различаться не будут.

В налоговом учете на расходы по покупке мобильного телефона вместе с подключением можно уменьшить налогооблагаемую прибыль. Если же стоимость телефонного а ппарат а (вмест е с подк лючен ием) составляет более 40 000 рублей, то в целях налогообложения аппарат придется учитывать в составе основных средств (а точнее сказать, признавать амортизируемым имуществом) и начислять по нему амортизацию (п. 1 ст. 256 НК РФ). Это утверждение верно и для бухгалтерского учета (ПБУ 6/01).

Если фирма арендует мобильный телефон у сотрудника, нужно заключить с ним договор аренды телефона. При этом организация-арендатор должна платить сотруднику арендную плату, предусмотренную договором между сотрудником и фирмой (ст. 606 и 614 ГК РФ).

Сумма арендной платы в бухучете относится на счета учета затрат по тем видам деятельности, для которых арендовано имущество работника. В налоговом учете сумма арендной платы учитывается в составе прочих расходов (подп. 10 п. 1 ст. 264 НК РФ).

Учтите, что в данном случае с арендной платы придется удержать и перечислить в бюджет НДФЛ. Однако страховые взносы на пенсионное, социальное, медицинское страхование и взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний начислять на сумму арендной платы не нужно.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Источник